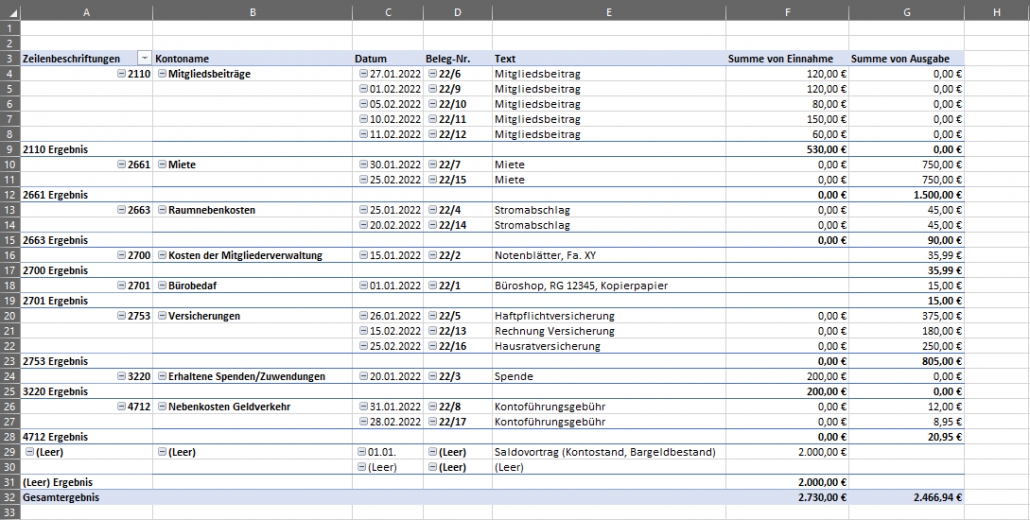

Sie kann auch ein ganz wichtiges Steuerungselement für den Vorstand sein, indem durch die Zusammenfassung der Zahlungen ein Überblick über die aufgelaufenen Kosten gewährt wird. So fallen hohe Ausgaben sofort auf und man kann diese gezielter überprüfen (z. B. Versicherungen, Energiekosten, Raumkosten).

Inhalt

Gibt es eine Buchhaltungspflicht?

Ja, es gibt die Buchhaltungspflicht. Es gibt keine Ausnahme, die einen Verein von dieser Verpflichtung lossagt. Diese Pflicht beruht auf folgenden Tatsachen:

- Die Rechenschaftspflicht des Vorstandes gegenüber der Mitgliederversammlung nach dem BGB (Bürgerliches Gesetzbuch)

- Der Verein ist immer eine juristische Person, unterliegt somit den Vorschriften der verschiedenen Steuergesetzen und hat dem Staat gegenüber eine Auskunftspflicht.

- Förderrechtliche Aufzeichnungspflichten

Die Buchhaltungspflicht gehört in den Aufgabenbereich des Vorstandes. Meistens wird der Vorstand durch den/die Kassenwart*in unterstützt, aber die Verantwortung liegt bei dem Vorstand.

Ab einem Gewinn von 50.000 Euro/Jahr oder einer Umsatzgrenze von 500.000 Euro pro Jahr im wirtschaftlichen Geschäftsbetrieb besteht die Bilanzierungspflicht. Dies bedeutet dann, dass der Verein einen Jahresabschluss erstellen muss inkl. einer Bilanz, der Gewinn- und Verlustrechnung sowie den Erläuterungen. Hier sind dann auch die Vorschriften des Handelsgesetzbuches (§§238 bis 263 HGB) zu beachten. In diesen Fällen ist die Hinzuziehung eines Steuerberaters/einer Steuerberaterin ratsam.

Führung der Buchhaltung

- Einnahmen und Ausgaben müssen zeitnah in der tatsächlich angefallenen Reihenfolge aufgelistet werden.

- Die einzelnen Vorgänge müssen durch Rechnungen oder andere Dokumente (Verträge, Kassenbons) nachgewiesen werden. Sie müssen in den Aufzeichnungen identifizierbar sein (durch eigens angelegte Belegnummern o. ä.)

- Das Vereinsvermögen (Inventar, Grundstücke, Musikgeräte) muss in einem separaten Verzeichnis (Anlageverzeichnis) aufgeführt werden.

- Die Belege sind mindestens 6 Jahre aufzubewahren.

Für die Vereine, die keinen wirtschaftlichen Geschäftsbetrieb haben, reicht eine Einnahmenüberschussrechnung (EÜR). Hierfür werden alle Einnahmen und Ausgaben in zeitlicher Reihenfolge im laufenden Jahr erfasst. Dies ist gesetzlich an keine Form gebunden. Am Ende des Geschäftsjahres muss dann eine EÜR für das Finanzamt erstellt werden. Die Form der EÜR gibt das Finanzamt vor. Und hier vereinfachen Buchhaltungsprogramme das Ausfüllen.

Hat ein Verein auch eine Bargeldkasse, muss hier ein Kassenbuch geführt werden, analog zu dem Bankkontoauszug. Dies kann auch handschriftlich erfolgen, muss aber auch lückenlos sein. Zudem muss am Ende eines Tages, an dem Ein- oder Ausnahmen getätigt werden, der Geldbestand gezählt werden. Diese Zählung muss dokumentiert werden, idealerweise durch 2 Personen (Vieraugenprinzip).

Software oder handschriftliche Aufzeichnung?

Der Gesetzgeber lässt zurzeit noch den Vereinen freie Hand in der Art der Datenerfassung. Es gibt im Fachhandel Kassenbücher bzw. -abrechnungen in gebundener Papierform (Avery, Zweckform, Kostenpunkt zwischen 10 und 20 Euro). Für den Einstieg in die Buchhaltung sind diese Bücher sicherlich eine gute Hilfe, ebenso wie eine einfache Exceldatei. Allerdings stellt die Exceldatei dann in der Tat lediglich die Vorlage für die Erfassung in eine Software dar, da sie doch manipulierbar ist. Soll sie als Dokument für die Prüfung dienen, muss sie in ein PDF-Dokument umgewandelt werden. Zur Erstellung der EÜR kann man leicht über das Finanzamt eigene Portal „ELSTER“ das relevante Formular herunterladen.[1] Wer sich nicht selber mit dem Abschluss beschäftigen möchte oder kann, gibt die Aufzeichnungen am Ende des Jahres an eine*n Steuerberater*in oder einen Buchhaltungsservice zur Erfassung. Hier wird dann auch gleich die Auswertung für die EÜR erledigt.

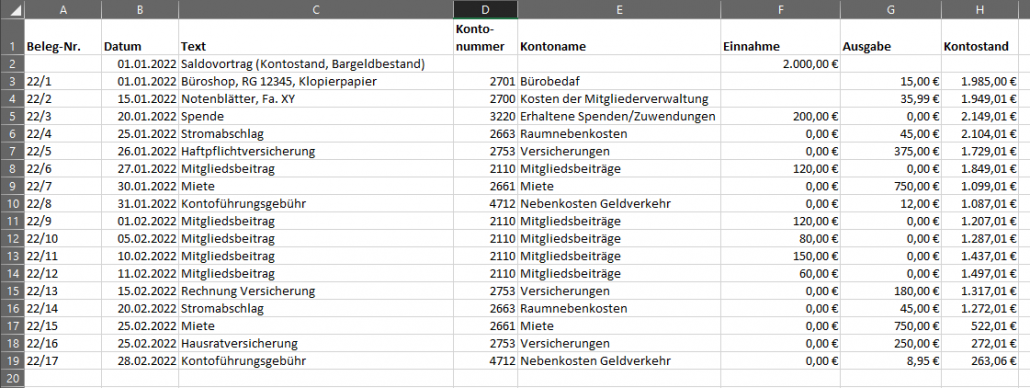

Ob handschriftlich oder digital: Der/die Kassenwart*in muss sich in jedem Fall mit dem Kontenrahmen SKR 49[2] vertraut machen. Die Kontenrahmen geben vor, in welchen Rubriken die Ausgaben und Einnahmen zusammengefasst werden. Der SKR 49 unterteilt die Bereiche „ideeller Bereich“ und „Zweckbetrieb“ sehr gut und gibt auch Erläuterungen, wo etwas einzuordnen ist (zu finden unter Kontonummer und Zeilenbeschriftungen in den Grafiken unten). Diesen Kontenrahmen kann man kostenlos herunterladen und er ist eine wunderbare Hilfe zur Einordnung. Im Falle der handschriftlichen Aufzeichnung kann auf die Zuordnung verzichtet werden, dann soll aber in jedem Fall eine Zuordnung zu den Kostenarten (Porto, Büromaterial etc.) erfolgen.

Sollten die sogenannten „Geschäftsfälle“ vielfältiger werden, ist über die Anschaffung einer leicht zu bedienenden Software nachzudenken. Hierbei sollte man auf renommierte Anbieter achten, die schon länger auf dem Markt sind. Auch bei der Software gilt: Die Daten müssen sicher aufbewahrt werden und mindestens 6 Jahre lang lesbar sein. Es sollte eine spezielle Buchhaltungssoftware für Vereine angeschafft werden, wobei auf das mögliche Wachstum des Vereines geachtet werden muss. Die Software sollte auch bei einer eventuellen Bilanzierungspflicht (siehe oben) den Aufgaben gewachsen sein.

Digitale Lösungen

Die digitalen Buchhaltungen sind in ihrem Aufbau sehr ähnlich. Sie unterscheiden sich in den Anwendungsmöglichkeiten und dem Service. Da auch die Menschen sehr unterschiedlich sind, sollte man auf jeden Fall eine Software erst anhand der Demoversion testen. Außerdem sollte, wie bei jedem Kauf, vorher eine Checkliste erstellt werden:

- Benötige ich eine intensive Einführung in die Software? Was für Möglichkeiten bietet mir der Hersteller und was kostet dies (Zeit und Geld)?

- Welche Auswertemöglichkeiten bietet mir die Software: Z. B. gibt es Standardberichte für Rechenschaftsberichte oder für die EÜR? Wie können diese Berichte für den Verein individualisiert werden? Diese Fragen kann man meistens nicht aus der Beschreibung entnehmen, dafür muss man mit dem Anbieter kommunizieren.

- Kann eine Schnittstelle zum Finanzamt eingerichtet werden für Umsatzsteuervoranmeldungen oder für EÜR?

- Benötige ich eine Schnittstelle zu meiner Bank, weil ich Rechnungen darüber digital bezahlen und Kontoauszüge direkt einlesen lassen möchte?

- Sollte eventuell später die Vereinsverwaltung (Mitgliederverwaltung, Erstellung von Rechnungen) über die Software erfolgen?

Lohnt es sich, eine*n Buchhalter*in einzustellen?

Es sollte in erster Linie auf das Wissen im Verein abgestellt werden. Meistens „fuchsen“ sich die Mitglieder ein und sehr hilfreich ist es natürlich, eine*n Buchhalter*in oder Steuerberater*in in der Mitte zu haben. Sollte man niemanden im Verein finden, der sich gerne mit der Materie auseinandersetzen möchte, sollte man unbedingt Hilfe von außen suchen. Hier gibt es mehrere Varianten:

- Angestellte Bilanzbuchhalter*in:

Der Verein stellt eine*n Buchhalter*in ein. Das ist natürlich mit monatlichen Fixkosten verbunden, Ausfallzeiten müssen bezahlt und aufgefangen werden. Im Angestelltenverhältnis dürfen Bilanzbuchhalter*innen mit dem Finanzamt kommunizieren und monatliche Meldungen dort einreichen. Sie dürfen auch Abschlussarbeiten zum Jahresende durchführen. Hierbei handelt es sich um eine selten genutzte Möglichkeit. Selbst Vereine, die zur bilanzierungspflichtig sind (s. o.), nutzen diese Möglichkeit selten. Siehe auch: Personal für den Verein

- Selbstständige Bilanzbuchhalter*innen:

Je nach Vereinbarung kommt der/die Dienstleistende in die Geschäftsräume und benutzt die dort vorgehaltenen Ressourcen. Meistens werden jedoch dem Buchhaltungsservice die Unterlagen in digitaler Form oder Papierform zur Verfügung gestellt. Bilanzbuchhalter*innen erledigen die gesamte Arbeit rund um die Buchhaltung selbstständig, auch werden häufig Lohnbuchhaltungen mit angeboten. Eine steuerliche Beratung darf allerdings nicht erfolgen, d. h. es dürfen keine Umsatzsteuervoranmeldungen ausgelöst werden und die Abschlussarbeiten zum Jahresende dürfen nicht auf selbstständiger Basis vorgenommen werden.

- Steuerberater*innen:

Sie bieten auch das komplette Programm an. Hier ist der Vorteil, dass man auch für steuerliche Fragen immer eine*n Ansprechpartner*in hat. Dieses ist aber auch zugleich eine teure Variante. Die Steuerberater*innen rechnen nach einer Gebührentabelle ab, die man sich im Internet anschauen kann.

Für Vereine, die bilanzierungspflichtig sind, ist immer ein*e Steuerberater*in für den Jahresabschluss Pflicht. Hier lohnt sich immer ein Preisvergleich, ob man die monatliche Buchhaltung an einen Buchhaltungsservice abgibt und den Jahresabschluss von einem/einer Steuerberater*in machen lässt.

Martina Alsdorf

Buchhaltung Alsdorf, buchhaltung-alsdorf.de

Erstellt: November 2022

Zuletzt bearbeitet: Mai 2023

Schatzmeister*in im Ensemble – Aufgaben und Wissenswertes

Kassenprüfung im Verein und was dabei wichtig ist

Steuerratgeber für Vereine im Überblick

Steuerliche Erleichterungen während Corona

Vereinsstruktur – Aufgaben von Mitgliederversammlung und Vorstand

Finanzierung des Ensemblealltags mit neuen kreativen Ideen

Fußnoten

[1] https://www.elster.de/eportal/formulare-leistungen/alleformulare , zum Beispiel die Einnahmenüberschussrechnung (Anlage EÜR) bei Einnahmen einschließlich der Umsatzsteuer aus steuerpflichtigen wirtschaftlichen Geschäftsbetrieben, die die Besteuerungsgrenze von insgesamt 35.000 Euro im Jahr übersteigen.

[2] Der Standardkontenrahmen (SKR 49) ist ein genormtes Verzeichnis, welches die verschiedenen Kosten Konten zuordnet. Er ist branchenspezifisch erstellt worden und die Nr. 49 gibt den Kontenrahmen speziell für Vereine aus.